Muchas personas tienen miedo a invertir. Prefieren la seguridad de una vida regular pero sin sobresaltos. El miedo a perder algo les paraliza y les impide ver el retorno a futuro. Muchos quieren hacerlo pero no se atreven porque creen que del otro lado hay unos chacales hambrientos esperando sus centavitos. Estamos llenos de dudas, justificadas; pero también estamos llenos de sesgos, injustificados. La verdad es que cualquiera puede aprender a invertir y, sin ser Mr. Buffett, obtener unos retornos decentes.

Usted tiene su dinero en un banco, pone combustible en su auto, adquiere víveres en el supermercado, en su casa tiene servicio de energía, todos los años paga un seguro de vida, viaja y se hospeda en hoteles, tiene algunas joyas en un cofre, y vive en una estructura construída con cemento. Sin embargo, a usted le da miedo ser dueño del banco, de la estación de combustible, de la cadena de supermercados, de la empresa de energía, de la aseguradora, de la aerolínea, del hotel, de la compañía minera y de la cementera. ¿Eso tiene sentido?

Usted le confía su vida a esas empresas pero le da miedo ser dueño de las mismas. Es absurdo. Cuando usted compra acciones está comprando empresas, las mismas a las cuales le confía sus ahorros, su seguridad, la integridad de su motor, y la comodidad de tener energía en casa. Si usted no confía en su banco, ¿por qué deposita allí sus ingresos? ¿Le parece muy riesgoso que parte de los intereses que paga por la hipoteca regresen a usted en forma de dividendos?

Uno de los miedos que más se repiten es que el precio de las acciones caiga. ¡Y claro que van a caer! Y no solo eso, tal vez se queden abajo un buen tiempo. Eso es lo mejor que le puede pasar si usted sabe invertir. Las grandes fortunas se siembran en los terrenos bajistas y se cosechan en tiempos de euforia. El buen inversionista, además de empresas en descuento, compra pánicos. Pánicos sobredimensionados.

Uno de los miedos que más se repiten es que el precio de las acciones caiga. ¡Y claro que van a caer! Y no solo eso, tal vez se queden abajo un buen tiempo. Eso es lo mejor que le puede pasar si usted sabe invertir. Las grandes fortunas se siembran en los terrenos bajistas y se cosechan en tiempos de euforia. El buen inversionista, además de empresas en descuento, compra pánicos. Pánicos sobredimensionados.

No todos los pánicos se deben comprar, desde luego que no. Pero en el mundo de la bolsa a menudo se suscitan reacciones totalmente desacopladas de sus causas. Un simple post en Reddit puede generar una reacción en cadena que lleve, o bien a tumbar el precio de una acción saludable, o bien a inflar el precio de una acción moribunda. ¿La solución? Aprender a interpretar el ruido.

De nada sirve pasarse el día de página en página o en redes sociales buscando información actualizada al minuto. Con dos o tres fuentes de información es más que suficiente para tomar decisiones sensatas. ¿Qué debe buscar en esa información? Es muy sencillo: el valor.

Comprando valor.

El precio de una acción refleja los sentimientos del mercado. A veces ese precio está alineado (o cerca) del valor de la compañía pero muchas veces, muchísimas, hay una separación entre ambos. Esa separación, bendita sea, es la que nos permite obtener beneficios. Cuando usted quiera invertir fíjese en el valor de lo que está comprando. Después, compare ese valor con el precio que el mercado le propone y decida.

Es cierto que el valor de la compañía no es lo único que se tiene en cuenta a la hora de invertir pero, en mi caso, es un elemento clave para tomar la decisión. Ese valor se debe estudiar en el tiempo, no solo ver el valor actual, también debe ver qué tanto ha cambiado ese valor con el tiempo. Si una compañía año tras año pierde valor, es obvio que algo pasa y lo que parece barato puede salirle muy caro.

El 80% de mi portafolio colombiano está en rojo pero ahí sigo. Y no solo sigo, aumento posiciones en la medida de lo posible. Estoy convencido de que tarde o temprano el mercado reconocerá el valor de las empresas listadas. Si bien la actual coyuntura política le pesa a las empresas, la tormenta pasará y quienes la hayan soportado con estoicismo recogerán grandes beneficios. En la siguiente tabla vemos algunas de las empresas colombianas que he adquirido en la bolsa, su precio de compra, su valor en libros y el descuento.

| EMPRESA | $ COMPRA | VALOR EN LIBROS | DESCUENTO |

| TERPEL | $ 8.680 | $ 15.587 | 44% |

| CONCONCRETO | $ 321 | $ 1.305 | 75% |

| MINEROS | $ 3.313 | $ 5.271 | 37% |

| PF CORFICOL | $ 15.355 | $ 31.590 | 51% |

| BHI | $ 221 | $ 374 | 41% |

Estas son algunas de las empresas que he comprado en la Bolsa de Valores de Colombia. Como vemos, fueron compradas a muy buen precio con respecto a su valor en libros. Pensemos en Terpel, una compañía que posee más de 1.200 estaciones de combustible, con el 35% de la cuota de mercado en Colombia, con presencia en 5 países y me la venden en la mitad de su valor contable. ¿Debería darme miedo invertir en Terpel? Por el contrario, en la medida de mis posibilidades he ido aumentando mi posición en esa empresa y hoy pesa el 38% de mi portafolio de acciones en Colombia.

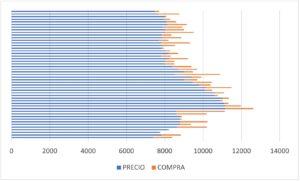

Conconcreto es otro gran ejemplo de la irracionalidad del mercado. Una compañía que ya resolvió su mayor problema (Hidroituango), que salió avante de su proceso de reorganización y que, además, tiene en su patrimonio casi 5 veces su capitalización bursátil. Es un riesgo tan grande que uno de los miembros de la junta pidió autorización para comprar hasta el 10% de la compañía. ¿Debería darme miedo invertir en Conconcreto? De ninguna manera. Las acciones de las dos empresas de este ejemplo hoy cotizan a menor precio que el que pagué por ellas. ¡Maravilloso! Una gran oportunidad para adquirir más títulos. En el siguiente gráfico veremos cómo he ido aumentando mi participación en Terpel en la medida en que su precio en bolsa ha caído.

La gráfica muestra que he comprado acciones de Terpel en muchos precios. Desde $11.000 hasta $7.500, siempre por debajo de su valor en libros. Cualquiera de esos precios es bueno. Desde luego, a menor precio de compra, mayor será el márgen de seguridad de la inversión y por eso compro escalonado. El punto es que cuando compro una acción de Terpel pienso que estoy comprando algo de $15.000 en $10.000, o en $7.500 o en $9.400. ¿Por qué tendría miedo?

La gráfica muestra que he comprado acciones de Terpel en muchos precios. Desde $11.000 hasta $7.500, siempre por debajo de su valor en libros. Cualquiera de esos precios es bueno. Desde luego, a menor precio de compra, mayor será el márgen de seguridad de la inversión y por eso compro escalonado. El punto es que cuando compro una acción de Terpel pienso que estoy comprando algo de $15.000 en $10.000, o en $7.500 o en $9.400. ¿Por qué tendría miedo?

Claro que las empresas pueden irse a pique y quebrar. Quebró RIM (Blackberry) y cayó Lehman Brothers; Apple y Amazon también pueden quebrar y Tamales Fanny puede convertirse en una multinacional. Todo puede pasar pero ese no parece ser el escenario de las compañías en que he invertido. Para mí, invertir en bolsa es mucho más seguro que comenzar un negocio desde cero.

Por otra parte tenemos los dividendos. El 90% de las empresas de mi portafolio me pagan dividendos este año. Solo Conconcreto no pagó este año (sí el anterior). Esos dividendos, con respecto al monto invertido, pasan por poco el 12% anual. Ese dividendo cubre la inflación y me permite reinvertir en las mismas empresas. Reinversión que, a los precios actuales, supone la compra de un mayor número de acciones. En el corto plazo esas nuevas acciones generarán más dividendos y, en el mediano y largo plazo, los títulos buscarán su valor fundamental. Cuando eso pase, muchos querrán entrar al mercado pero ya será tarde. El momento de entrar es cuando las acciones están subvaloradas, es ahora.

Es cierto que no solo debemos mirar el valor en libros al momento de hacer una inversión. Ese valor puede ser discutible y siempre está sujeto a cambios. Sin embargo, el punto es que cuando usted invierte está comprando en X -1 algo que vale X y, en ese caso, no debería temer hacer el negocio. Si la empresa es sana, tiene una tradición de beneficios sólida y tiene buenas perspectivas, ¿qué importa que baje el precio en bolsa si su valor sigue intacto o en ascenso? No compre sentimientos, compre empresas.

El miedo a invertir se hace aún más inverosimil cuando vemos lo que cautiva a las masas. Millones de pendejos en todo el mundo comprando shitcoins. Humo, embelecos respaldados por nada. Les parece muy riesgoso comprar 2.000 estaciones de combustible a mitad de precio y, en cambio, les parece seguro adquirir unos dígitos insignificantes solo respaldados por la esperanza de que otro idiota los compre. Es cierto que el dinero Fiat es deuda pero el humo especulativo no es la salida. Otro día, cuando tenga más tiempo, haré un post explicando los datos en los cuales me fijo, además del VL, antes de hacer una inversión. Hasta la próxima.